Czy warto inwestować? To pytanie zadaje sobie wiele osób, które chcą pomnożyć swoje oszczędności. Inwestowanie może być kluczowym krokiem w budowaniu bogactwa i zabezpieczeniu przyszłości finansowej. Istnieje wiele sposobów, aby osiągnąć zyski, takich jak sprzedaż inwestycji po wyższej cenie lub czerpanie korzyści z dywidend. Warto jednak pamiętać, że inwestowanie wiąże się również z pewnymi ryzykami, które należy zrozumieć, aby podejmować świadome decyzje.

W tym artykule przyjrzymy się korzyściom płynącym z inwestowania oraz potencjalnym zagrożeniom. Odkryjemy, jak dywersyfikacja portfela może pomóc w minimalizacji ryzyka oraz jakie praktyczne porady mogą być przydatne dla początkujących inwestorów. Dzięki temu zyskasz lepsze zrozumienie, dlaczego inwestowanie może być opłacalne i jak zacząć swoją przygodę z rynkiem finansowym. Kluczowe wnioski:- Inwestowanie pozwala na osiąganie zysków poprzez sprzedaż aktywów lub pobieranie dywidend.

- Dywersyfikacja portfela jest kluczowa dla minimalizacji ryzyka inwestycyjnego.

- Inwestycje mogą pomóc w ochronie przed inflacją i zabezpieczeniu przyszłości finansowej.

- Ustalenie celów finansowych jest istotne przed rozpoczęciem inwestycji.

- Wybór odpowiedniej strategii inwestycyjnej powinien być dostosowany do indywidualnych potrzeb i sytuacji finansowej.

- Realne przykłady inwestycji pokazują, jakie lekcje można wyciągnąć z sukcesów i porażek innych inwestorów.

Czy inwestowanie naprawdę się opłaca? Zrozumienie korzyści

Inwestowanie to kluczowy element budowania stabilności finansowej oraz pomnażania swojego majątku. Dzięki inwestycjom można osiągnąć znaczne zyski, które przyczyniają się do zwiększenia wartości osobistego portfela. Istnieje wiele sposobów na zarabianie pieniędzy poprzez inwestycje, takich jak akcje, obligacje czy fundusze inwestycyjne. Warto zrozumieć, jakie korzyści płyną z inwestowania, aby podejmować świadome decyzje finansowe.

Inwestowanie nie tylko pozwala na zarobek, ale także na dywersyfikację aktywów, co zwiększa bezpieczeństwo finansowe. Można inwestować w różne klasy aktywów, co minimalizuje ryzyko związane z wahaniami rynku. Nawet niewielkie kwoty, na przykład 100 zł miesięcznie, mogą z czasem przekształcić się w znaczną sumę dzięki efektowi kompozycji oraz regularnym wpłatom. Zrozumienie różnych metod inwestycyjnych oraz ich potencjału jest kluczowe dla każdego, kto chce zacząć inwestować.

Zyski z inwestycji: Jak można zarobić na rynku

Istnieje wiele sposobów na osiąganie zysków z inwestycji. Kapitałowe zyski to jeden z najpopularniejszych sposobów, polegający na sprzedaży aktywów po wyższej cenie niż ich cena zakupu. Dywidendy to kolejny sposób, w którym inwestorzy otrzymują część zysków firmy, w którą zainwestowali. Oprocentowanie z obligacji to jeszcze inny sposób, dzięki któremu inwestorzy mogą czerpać korzyści z pożyczania pieniędzy rządom lub korporacjom.

- Kapitałowe zyski: Sprzedaż aktywów po wyższej cenie niż cena zakupu.

- Dywidendy: Część zysków firmy przekazywana inwestorom.

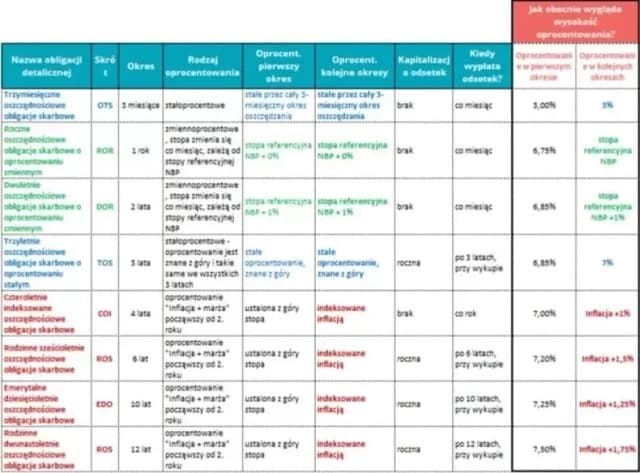

- Oprocentowanie z obligacji: Zyski z pożyczania pieniędzy rządom lub korporacjom.

| Rodzaj inwestycji | Potencjalny zysk |

| Akcje | Wysoki, ale zmienny |

| Obligacje | Stabilny, niższy niż akcje |

| Fundusze inwestycyjne | Średni, zróżnicowany |

Dywersyfikacja portfela: Klucz do minimalizacji ryzyka

Dywersyfikacja portfela to strategia inwestycyjna, która polega na rozprzestrzenieniu inwestycji w różne klasy aktywów. Dzięki temu, w przypadku spadku wartości jednego z aktywów, inne mogą zrekompensować straty. Warto zrozumieć, że dywersyfikacja nie oznacza jedynie inwestowania w wiele akcji, ale również w różne instrumenty finansowe, takie jak obligacje, fundusze inwestycyjne czy nieruchomości.Inwestowanie w różne sektory i klasy aktywów może znacznie zmniejszyć ryzyko inwestycyjne. Na przykład, jeśli zainwestujemy w akcje technologiczne, ale również w obligacje skarbowe, zyskujemy ochronę przed zmiennością rynku. Dywersyfikacja jest kluczowa, ponieważ pomaga inwestorom osiągnąć lepsze wyniki w dłuższym okresie, a także zmniejsza stres związany z inwestowaniem.

Zmiany rynkowe: Jak wpływają na wartość inwestycji

Zmiany rynkowe mają istotny wpływ na wartość inwestycji, co sprawia, że inwestorzy muszą być na bieżąco z sytuacją na rynkach finansowych. Wartość akcji, obligacji czy funduszy inwestycyjnych może się zmieniać w zależności od wielu czynników, takich jak ekonomia, wydarzenia polityczne czy zmiany w stopach procentowych. Na przykład, w okresie recesji, wiele firm może zmagać się z niższymi zyskami, co prowadzi do spadku wartości ich akcji.

Dlatego też, aby podejmować świadome decyzje, inwestorzy powinni regularnie śledzić analizy rynkowe oraz prognozy ekonomiczne. Zrozumienie, jak różne czynniki wpływają na rynek, pozwala na lepsze zarządzanie portfelem inwestycyjnym i minimalizowanie potencjalnych strat. Wiedza o tym, co dzieje się na rynku, jest kluczowa dla każdego, kto poważnie myśli o inwestowaniu.

Psychologia inwestora: Jak emocje mogą wpłynąć na decyzje

Inwestowanie to nie tylko liczby i analizy, ale także psychologia inwestora. Emocje, takie jak strach i chciwość, mogą znacząco wpływać na podejmowane decyzje. Na przykład, w sytuacji spadków na rynku, inwestorzy mogą panikować i sprzedawać swoje aktywa, co prowadzi do jeszcze większych strat. Z drugiej strony, w czasie hossy, mogą podejmować zbyt ryzykowne decyzje, kierując się chęcią szybkiego zysku.

Aby unikać pułapek emocjonalnych, inwestorzy powinni opracować strategię inwestycyjną i trzymać się jej, niezależnie od zmieniających się warunków rynkowych. Ustalenie jasnych celów oraz planów działania może pomóc w zachowaniu spokoju i podejmowaniu lepszych decyzji inwestycyjnych. Pamiętaj, że emocje mogą być wrogiem skutecznego inwestowania.

Praktyczne porady dla początkujących inwestorów

Rozpoczęcie inwestowania może być przytłaczające, zwłaszcza dla osób, które nie mają wcześniejszego doświadczenia. Dlatego warto zacząć od ustalenia celów finansowych. Wiedza o tym, co chcemy osiągnąć, pomoże nam wybrać odpowiednie strategie inwestycyjne i uniknąć niepotrzebnych błędów. Cele mogą być różne, od oszczędzania na emeryturę po zakup mieszkania, a ich jasne określenie jest kluczowe dla sukcesu inwestycyjnego.Inwestorzy powinni również zrozumieć swoją tolerancję na ryzyko. Każdy inwestor ma inny poziom komfortu związany z ryzykiem, co wpływa na wybór aktywów do portfela. Dobrze jest zacząć od małych inwestycji i stopniowo zwiększać zaangażowanie, gdy nabierzemy pewności siebie. Zrozumienie rynku oraz regularne śledzenie wyników inwestycji to kolejne kroki, które pomogą w budowaniu solidnych podstaw do dalszego inwestowania.

Jak określić swoje cele finansowe przed inwestowaniem

Ustalenie celów finansowych przed rozpoczęciem inwestycji jest kluczowym krokiem w procesie inwestycyjnym. Cele te powinny być konkretne, mierzalne, osiągalne, realistyczne i określone w czasie (SMART). Przykładowo, jeśli planujesz oszczędzać na emeryturę, warto określić, ile pieniędzy potrzebujesz oraz w jakim czasie chcesz to osiągnąć. Jasne cele ułatwiają podejmowanie decyzji inwestycyjnych i pomagają w utrzymaniu motywacji.

Wybór odpowiedniej strategii inwestycyjnej dla siebie

Wybór właściwej strategii inwestycyjnej jest kluczowy dla osiągnięcia sukcesu na rynku finansowym. Istnieje wiele różnych podejść do inwestowania, które można dostosować do indywidualnych potrzeb i celów. Na przykład, inwestorzy mogą zdecydować się na inwestycje długoterminowe, które polegają na kupowaniu aktywów i trzymaniu ich przez wiele lat, licząc na wzrost ich wartości. Alternatywnie, można wybrać strategię krótkoterminową, która polega na częstym handlu aktywami w celu szybkiego osiągnięcia zysku.

Inwestorzy powinni również wziąć pod uwagę swoją tolerancję na ryzyko oraz czas, który mogą poświęcić na zarządzanie swoimi inwestycjami. Na przykład, osoby, które są skłonne zaryzykować, mogą rozważyć inwestycje w akcje, które są bardziej zmienne, ale mogą przynieść wyższe zyski. Z kolei ci, którzy preferują stabilność, mogą skupić się na obligacjach lub funduszach inwestycyjnych. Ostatecznie, kluczem do sukcesu jest znalezienie strategii, która najlepiej odpowiada naszym osobistym preferencjom i celom finansowym.

Czytaj więcej: Czy inwestowanie w kryptowaluty jest legalne? Oto, co musisz wiedzieć

Jak wykorzystać technologie do optymalizacji inwestycji

W dzisiejszych czasach, technologia odgrywa kluczową rolę w inwestowaniu, oferując narzędzia, które mogą znacznie zwiększyć efektywność i dokładność podejmowanych decyzji. Inwestorzy mogą korzystać z aplikacji mobilnych oraz platform online, które oferują analizy rynkowe, prognozy oraz dostęp do aktualnych informacji o rynku. Dzięki tym narzędziom, można łatwiej monitorować portfel inwestycyjny oraz reagować na zmiany rynkowe w czasie rzeczywistym.

Dodatkowo, algorytmy inwestycyjne i sztuczna inteligencja stają się coraz bardziej popularne wśród inwestorów, umożliwiając automatyzację procesów decyzyjnych. Dzięki wykorzystaniu machine learning, inwestorzy mogą analizować ogromne zbiory danych, co pozwala na identyfikację trendów i wzorców, które mogą umknąć ludzkim analitykom. W przyszłości, zastosowanie tych technologii może zrewolucjonizować sposób, w jaki inwestujemy, czyniąc go bardziej dostępnym i efektywnym.